在金融行业,逾期贷款率是衡量信贷资产质量的核心指标,直接关系到金融机构的稳健运营和借款人的信用评级。本文将从定义解析、影响因素和应对策略三个维度,为大家深度解读逾期贷款率的本质,并提供一套科学的风险防范方案,帮助用户维护良好信用记录。

一、逾期贷款率的定义与计算方式

核心定义

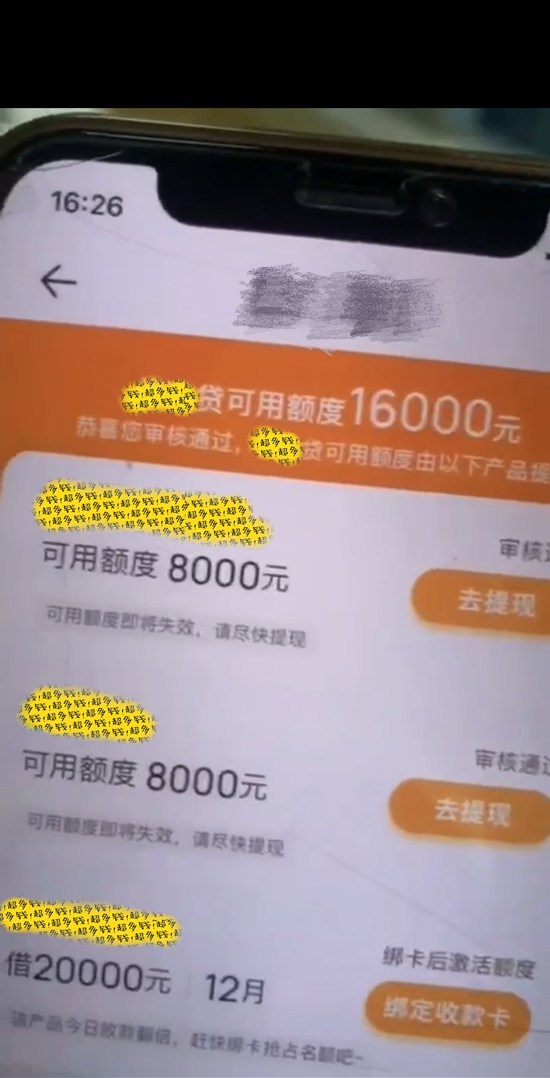

逾期贷款率指金融机构逾期贷款余额占总贷款余额的比例,反映信贷资产的风险程度。

公式:逾期贷款率 =(逾期贷款余额 ÷ 贷款总额)× 100%

监管标准

根据银保监会要求,商业银行逾期贷款率需控制在5% 以下,消费金融公司通常不超过3%。

案例:某银行 2023 年总贷款 100 亿元,逾期贷款 5 亿元,逾期贷款率为 5%,接近监管红线。

二、影响逾期贷款率的 5 大关键因素

1. 宏观经济环境

经济下行期:企业盈利能力下降,个人收入减少,还款能力减弱。

数据支持:2022 年疫情期间,全国消费贷款逾期率较 2019 年上升 1.2 个百分点。

2. 借款人信用资质

征信记录:近 2 年内有 3 次以上逾期记录的借款人,再次逾期概率提升 40%。

负债率:个人负债率超过 70% 时,逾期风险显著增加。

3. 金融机构风控水平

贷前审核:未严格核实收入证明、流水等材料,导致 “假贷款” 流入市场。

贷后管理:缺乏有效的催收和风险预警机制,错过最佳干预时机。

4. 政策与法律因素

利率波动:央行加息导致月供增加,部分借款人无力偿还。

司法效率:不良贷款诉讼周期过长,影响资产处置速度。

5. 特殊事件冲击

自然灾害:如洪灾、地震导致抵押物损毁,借款人丧失还款能力。

行业危机:如教培行业 “双减” 政策引发批量贷款逾期。

三、降低逾期贷款率的应对策略

1. 个人用户

理性借贷:根据收入制定还款计划,避免过度负债。

优先还款:按年化利率从高到低排序偿还债务,减少利息支出。

信用修复:结清逾期贷款后,持续使用信用卡并按时还款,2 年后信用评分可提升 30% 以上。

2. 金融机构

强化风控模型:

引入大数据征信(如芝麻信用、百行征信),多维度评估借款人信用。

案例:某消费金融公司通过 AI 风控系统,将逾期率从 4% 降至 1.8%。

灵活协商政策:

提供分期展期、减免利息等方案,帮助借款人渡过难关。

合作平台推荐:

招联好期贷:逾期 30 天内可申请分期展期,减免 50% 违约金。

马上消费金融:支持二次分期(分 12-24 期),利息按剩余本金计算。

3. 政策与技术支持

政府层面:

完善征信体系,推动 “信易贷” 等平台建设,提高信用信息透明度。

对受疫情、自然灾害影响的借款人提供贴息贷款或延期还款政策。

金融科技:

应用区块链技术实现贷款全流程溯源,降低欺诈风险。

案例:网商银行通过卫星遥感技术评估农户还款能力,逾期率低于行业均值 50%。

四、注意事项:避免成为高逾期群体

定期自查征信:

每季度通过 “中国人民银行征信中心” 官网查询报告,及时发现异常记录。

了解权利边界:

根据《民法典》第 676 条,借款人可要求降低过高的逾期利息(年化利率超过 36% 的部分无效)。

遭遇暴力催收时,保留证据并向银保监会(12378)投诉。

分散投资风险:

金融机构可通过资产证券化(ABS)等方式,将高风险贷款转移至资本市场。

评论区